Набиуллина заявила о «переломной точке» в борьбе с инфляцией Что это значит для динамики ключевой ставки В ближайшие месяцы можно ожидать замедления роста кредитного корпоративного портфеля, что приведет к замедлению инфляции, заявила Набиуллина и не исключила снижения ставки в 2025 году. Следующее заседание ЦБ намечено на 20 декабря

Эльвира Набиуллина

Банк России находится в «переломной точке» в борьбе с инфляцией, и уже в следующем году, если не будет никаких шоков, регулятор может начать снижать ключевую ставку. Такое заявление глава ЦБ Эльвира Набиуллина сделала, выступая на пленарном заседании Госдумы, передает корреспондент РБК.

«Мы сейчас находимся в переломной точке. По оценке банков и предприятий, уже в ближайшие месяцы можно ожидать общего замедления роста корпоративного портфеля кредитного, уменьшения его вклада в рост совокупного спроса с некоторым лагом, а здесь очень важные лаги. Это приведет к замедлению текущей инфляции, а затем мы увидим перелом показателя годовой инфляции. Это и будет подтверждением того, что денежно-кредитная политика достигла наконец требуемой жесткости, чтобы с учетом всех обстоятельств, которые влияют на инфляцию, обуздать рост цен», — сказала глава регулятора.

В ЦБ считают, что политика регулятора позволит снизить инфляцию до 4–4,5% в следующем году, а затем стабилизировать рост цен на уровне вблизи 4%. «По мере ее [инфляции] торможения мы будем рассматривать и постепенное снижение ключевой ставки. Если не будет каких-то дополнительных шоков внешних, снижение начнется в следующем году», — сказала Набиуллина.

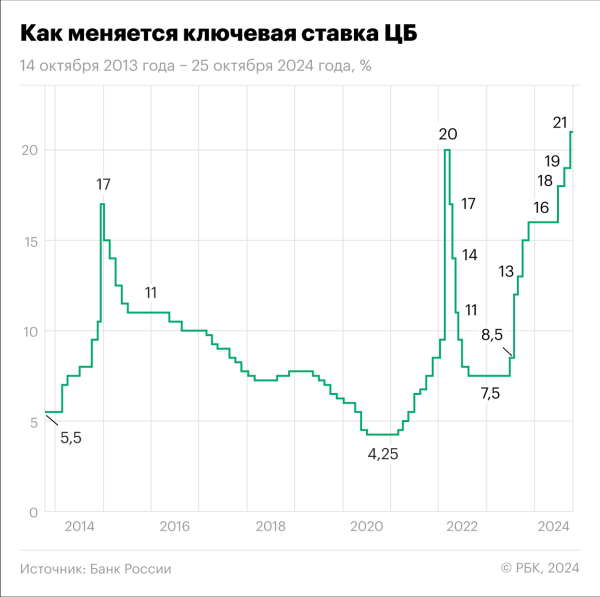

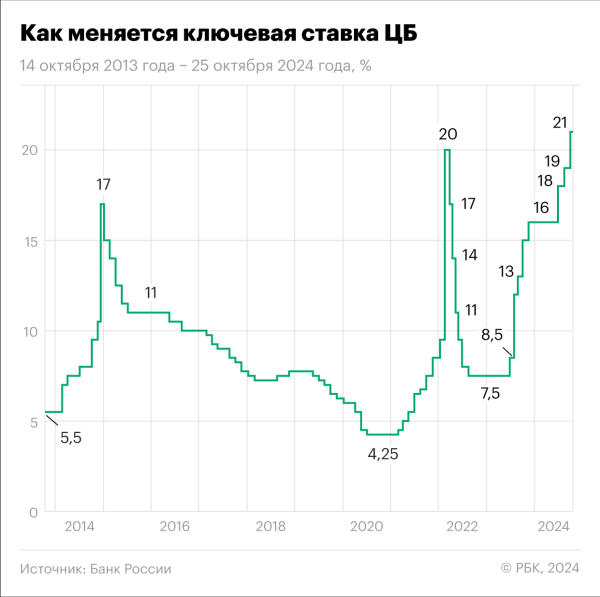

На заседании 25 октября Банк России повысил ключевую ставку сразу на 200 б.п. — с 19 до 21%. Это абсолютный рекорд с февраля 2022 года (20%).

В ЦБ тогда сообщили, что изначально рассматривали три варианта повышения ставки: помимо 21% были предложены 20 и 22%. Набиуллина, объясняя решение, говорила, что «многие страны через это проходили, прежде чем добились устойчиво низкой инфляции и тех преимуществ, которые дает низкая инфляция, в том числе доступной рыночной ипотеки, доступных кредитов для бизнеса».

Рост потребительских цен за октябрь составил 8,2%, что является снижением по сравнению с сентябрьским уровнем 9,9%, отчитывался накануне ЦБ. Ближайшее заседание совета директоров ЦБ по ключевой ставке пройдет 20 декабря.

Чего ждать от ЦБ после заявлений Набиуллиной

Заявление председателя ЦБ о возможном снижении ставки в следующем году не означает смягчение сигнала регулятора, отмечает старший экономист инвестбанка «Синара» Сергей Коныгин. Набиуллина повторила тезисы октябрьского заседания и обновленного среднесрочного прогноза, согласно которому в 2025 году средняя ставка составит 17–20%, что ниже текущих 21%, объясняет эксперт. «[Заявление Набиуллиной] — скорее констатация факта, что без шоков сверхжесткие ставки снизят инфляцию, с чем почти все согласны. Но насколько глубоко и быстро — консенсуса и близко нет», — согласен главный экономист рейтингового агентства «Эксперт РА» Антон Табах.

На ближайшем заседании (запланировано на 20 декабря) ЦБ повысит ставку, считает главный аналитик Совкомбанка Михаил Васильев. В базовом сценарии эксперта регулятор выберет широкий шаг и поднимет ее с 21 до 23%. Также «на столе» будет и вариант с повышением до 22%, не исключает Васильев. «По итогам октябрьского заседания ЦБ дал жесткий сигнал о том, что «допускает возможность повышения ключевой ставки на ближайшем заседании». По истории, такой сигнал всегда приводил к подъему ставки на ближайшем заседании», — отмечает Васильев.

Судя по динамике инфляции, мы действительно находимся в «переломной точке», продолжает Табах. «Но за последний год эту точку аналитики видели минимум трижды», — добавляет эксперт. Пик годовой инфляции был пройден в этом июле на уровне 9,1%, отмечает Васильев. На конец 2024 года он ожидает замедление инфляции до 8,4%, а на конец 2025-го — до 6,2%. При этом риски смещены в сторону более высоких значений инфляции, добавляет Васильев. Похожий прогноз дает и Коныгин — инфляция 6% на конец следующего года. Главный экономист Группы ВТБ Родион Латыпов считает, что по итогам 2025-го инфляция будет в коридоре 6–6,5%. Сам ЦБ ожидает, что по итогам 2024 года инфляция составит 8–8,4%, а по итогам 2025-го — 4,5–5%. К цели в 4% инфляция приблизится в 2026-м, прогнозирует регулятор.

Начало цикла снижения ставки собеседники РБК ожидают не раньше середины 2025 года. Оптимальное время для начала цикла снижения ключевой ставки наступит тогда, когда появятся явные признаки снижения напряженности на рынке труда, полагает Латыпов. При этом смягчение будет идти медленными темпами, говорит Табах. Это существенное отличие от предыдущих периодов высоких ставок (декабрь 2014-го — 17% и февраль 2022-го — 20%), когда ЦБ снижал ставку широкими шагами. «Прошлые эпизоды значительного повышения ставки во многом связаны с рисками для финансовой стабильности. Когда эти риски уходили, мы снижали ставку. В этот раз ситуация другая: мы повысили ключевую ставку из-за реализации инфляционных рисков», — объясняла в сентябре Набиуллина.

«На данный момент мы ожидаем, что ставка будет находиться вблизи 20% большую часть следующего года с понижением до 18% лишь к концу года», — прогнозирует Коныгин. Васильев настроен более пессимистично и ожидает, что к концу 2025-го ставки снизят лишь до 19%.

О чем еще говорила Набиуллина в Госдуме

- Высок ли риск стагфляции

«Стагфляция — это длительный, в течение нескольких лет, период низких темпов экономического роста в сочетании с высокой инфляцией. Почему это происходит: это причины, когда экономика достигает пределов своих производственных возможностей, но при этом продолжает стимулироваться спрос. И весь этот стимул со стороны спроса — он уходит в инфляцию. Когда ресурсы уже задействованы, и это подавляет, кстати, инвестиционный спрос и так далее», — отметила глава ЦБ. По ее словам, опыт стран, столкнувшихся со стагфляцией, показывает, что это было результатом «необоснованно мягкой денежно-кредитной политики, когда ее надо ужесточать».

«На мой взгляд, опасения, которые высказываются, что жесткая денежно-кредитная политика задавит спрос, а инфляция будет расти, они в этом смысле необоснованны. Как оценивать риск стагфляции? На мой взгляд, у нас этого риска нет, если мы будем проводить своевременную политику, денежно-кредитную политику обоснованную, которая снимает эти риски. Мы эту политику как раз и проводим», — подчеркнула Набиуллина.

- Рост кредитования

Повышенный спрос, оказывающий проинфляционный эффект, возник из-за роста доходов населения, увеличения доходов бюджета, но также из-за «беспрецедентного» роста кредитования, считает глава ЦБ.

«С начала 2022 года кредит населению, включая 9 трлн руб. ипотеки, вырос почти на 15 трлн руб. Корпоративный кредит вырос на 30 трлн руб. И в прошлом году, и в этом кредит продолжает активно расти. <…> Затормозить разогнавшийся кредит оказалось не так-то просто: за девять месяцев этого года, если посмотреть, кредит населению вырос на 4,7 трлн руб., а корпоративный — более чем на 10,5 трлн руб. Признаки замедления (не сокращения, а замедления) появились только во второй половине этого года и пока только в кредитовании населения», — констатировала она.

- Ипотека

По словам Набиуллиной, замедление ипотечного кредитования в последние месяцы произошло с «очень высоких уровней, которые не могли продержаться долго». «И это не драматическое падение, как его часто представляют, и уж точно не сжатие общего объема кредита. Скорее мы сейчас видим возвращение к уровню первого квартала этого года, когда рынок еще не был так разогрет», — указала Набиуллина.

По ее словам, рынок сейчас поддерживает семейная ипотека: в октябре более половины выдач — 54% — было обеспечено этой программой. Всего по итогам года по ней может быть предоставлено кредитов на 2,2 трлн руб., что в целом сопоставимо с результатами прошлого года, отметила глава ЦБ.

- Ограничение микрокредитования и рассрочки

Набиуллина еще раз поддержала усиление регулирования микрофинансовых организаций (МФО) и рассрочки для населения.

«Не могу не отметить неизменное внимание Государственной думы к проблемам заемщиков в целом и рассчитываю, что в ближайшее время мы сможем обсудить с вами и новые шаги для защиты граждан на микрофинансовом рынке. Они назрели, и мы знаем, что депутатов беспокоит защита граждан, которые вынуждены брать взаймы у микрофинансовых организаций. И также очень важно на раннем этапе не запустить ситуацию с рассрочкой, которая быстро набирает популярность. По сути, это тоже кредит, но, в отличие от кредита, рассрочка никак не регулируется, права потребителя никак не защищены», — сказала она.

Ранее Банк России выпустил доклад о реформировании сегмента МФО (.pdf). В частности, предлагается ввести ограничение на количество активных займов «до зарплаты», предоставленных одному заемщику, а также снизить уровень максимальной переплаты по ссудам от МФО с текущих 130% от тела долга до 100%. Кроме того, в августе этого года в Госдуму был внесен законопроект о регулировании рынка рассрочки, в том числе предполагающей оплату товаров по частям (BNPL).

- Купирование кредитных рисков бизнеса

Корпоративное кредитование в России продолжает расти, несмотря на высокие процентные ставки, но «ситуация сильно-сильно неоднородная», заметила Набиуллина. Она указала, что есть отрасли, а также корпоративные заемщики, которые продолжают предъявлять спрос на большие объемы финансирования для завершения начатых крупных инвестпроектов и для старта новых.

«У того факта, что есть круг заемщиков, которые менее чувствительны к процентной ставке, есть два следствия. Я бы хотела обратить внимание. Первое — это то, что при прочих равных ключевая ставка должна быть более высокой, чтобы добиться требуемого влияния на кредитование в целом, потому что именно общий рост кредита, его вклад в денежную массу и спрос определяет инфляцию. И это отражено в наших последних решениях. Второе, что нас беспокоит, — могут начать расти риски закредитованности крупных компаний», — сказала Набиуллина.

Она подчеркнула, что купировать этот риск можно, ужесточив банковское регулирование, и ЦБ намерен это сделать. «В ноябре мы объявили наш план действий, меры, которые повлияют на возвращение корпоративного кредитования к более умеренным темпам, но главное, предотвратят риск накопления кредитной задолженности у таких крупных компаний», — добавила она.

Ранее ЦБ сместил сроки повышения для банков антициклической надбавки — показателя, который требует от кредитных организаций большего накопления капитала. Вместо показателя 0,25% с 1 июля надбавка составит 0,25% с 1 февраля и еще 0,25% с 1 июля. Регулятор также планирует ввести новые макропруденциальные надбавки по ссудам бизнесу (.pdf).

Тему роста кредитования на том же пленарном заседании в Госдуме затронул и глава Минэкономразвития Максим Решетников. Министерство фиксирует большое расширение кредитования госкомпаний и естественных монополий, что «нарушает пропорции» в экономике, заявил он. Министр также указал на значительный объем льготных кредитов бизнесу, субсидирование которых происходит за счет бюджета. По оценкам ведомства, «процентный риск» бюджета от увеличения ставок по уже выданным льготным ссудам бизнесу и льготной ипотеке составляет 17,5 трлн руб.

«И еще более 1,5 трлн руб. — то, что мы уже пообещали предпринимателям и выдадим в ближайшие год-два. Поэтому мы договорились с Банком России, что будем очень аккуратно относиться к запуску новых программ и будем жестко внутри правительства это приоритизировать, а с другой стороны, договоримся о правильном распределении риска, потому что у нас по некоторым программам весь риск мы взяли на бюджет», — сказал Решетников.

Читайте РБК в Telegram.